Другие записи сообщества

Google Chrome и все браузеры на движке Chromium — все.

В Twitter и в сообществе программистов разразился нешуточный скандал, когда Google под видом «тестирования» начал внедрять в браузеры систему Web Integrity.

Если вкратце, это серьезный инструмент слежки, которые позволяет Google запрещать вам доступ к сайту, если у вас, например, установлен блокировщик рекламы. В теории, Google может запретить вам доступ к любому сайту по любой из причин — используете «неправильный» браузер, пиратский софт или просто прокручивать вам непропускаемую рекламу перед открытием любого из сайтов.

Эксперты утверждают, что если фичу внедрят повсеместно — это станет концом открытого и бесплатного интернета.

Google хочет начать выжимать новые соки для роста своей компании.

Прошлый отчет получился шикарным, акция выросла на 8%. Но до новых хаев еще далеко.

Извините, таков капитализм. И конкуренция не поможет, Google всех раздавит, а если не раздавит, то купит.

ФРС сообщает о росте денежной массы (М2) второй месяц подряд на 0.6% м/м в мае и на 0.2% м/м в июне – в совокупности на 177 млрд долл за два месяца с учетом сезонного сглаживания, а к апрелю 2023 годовое снижение М2 достигало почти 1 трлн долл, где 2/3 от снижения было реализовано за 4 месяца с января по апрель 2023.

Номинальное сжатие М2 достигало 4.5% г/г в апреле, а в июне интенсивность сокращения снизилась до 3.6% г/г.

Реальная денежная масса в апреле 2023 снижалась на 9% г/г, а к июню минус 6.5% – сильнейший коллапс с времен Великой депрессии 30-х годов, не считая разового послевоенного сжатия. Расхождение с трендом 2010-2019 составляет 4-5% по сравнению с 23% в начале 2022.

Без учета сезонного сглаживания (тот объем депозитов, который реально находится на счетах в банках) рост фиксируется только в июне на 0.3% м/м, а с апреля по июнь снижение на 0.3% или минус 65 млрд, тогда как с сезонным сглаживанием ФРС заявляется о росте на 177 млрд.

В любом случае, фаза экстремального сокращения депозитов остановилась в мае.

Тот объем депозитов, который был снят с банковских счетов с января по апрель 2023 (600-700 млрд долл) распределялся в рынке акций, облигаций и в недвижимости, создавая устойчивый импульс роста (как раз лаг в 3 месяца по распределению).

Учитывая относительную нормализацию ставок по депозитам сроком свыше 1 года (доступны предложения по 2-3% в зависимости от банка и условий вклада) спрэд между облигациями сопоставимого срока становится уже не столь значительным, как полгода назад.

Этот фактор способствует стабилизации депозитной базы, но, с другой стороны, создает «обрыв ликвидности» в другие фининструменты, т.к. текущего денежного потока от сбережений домохозяйств или от свободного денежного потока бизнеса становится недостаточным, чтобы поддерживать пузырь на рынке акций, особенно на фоне конкурирующих точек приложения капитала (облигации и депозиты).

Соответственно, один из основных ресурсов под выкуп акций (сотни миллиардов долларов) в 2023 году себя исчерпал.

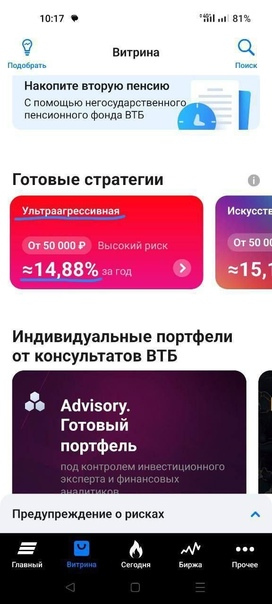

Банк России ограничит начинающим инвесторам размер кредитного плеча, — ЦБ РФ

Регулятор снижает риски для новичков

Центробанк объявил о планах снизить размер кредитного плеча для начинающих инвесторов. Под эту категорию ЦБ относит физических лиц, которые имеют опыт торговли с плечом менее года. Банк России стремится таким образом обезопасить «новичков» от высоких рисков маржинальной торговли.

Пока проект еще не утвердили. Обратную связь по нему ЦБ принимает до 16 августа включительно.

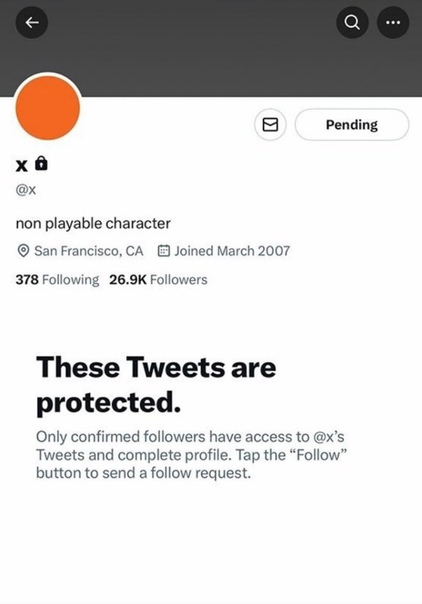

Илон Маск украл юзернейм @X в Титтере, ничего не заплатив владельцу. Аккаунт принадлежал фотографу Джину Хвану из Сан-Франциско с 2007 года. Когда начался ребрендинг соцсети, он наивно думал, что к нему придут с предложением выкупить никнейм.

Но Маск поступил проще. Фотограф просто получил письмо, в котором говорилось, что его аккаунт переходит в собственность компании. Взамен ему пообещали сувениры или встречу с руководством Твиттера, но только не деньги. Однако фотограф отказался от такого щедрого предложения.

Раньше крутые имена, состоящие из одной буквы, выкупались компаниями и брендами за десятки тысяч долларов. После ребрендинга Твиттера Хвангу тоже писали в комментах: «Братан, ты станешь миллионером!». Но самый богатый в мире человек решил иначе.

Теперь аккаунт Хвана называется x12345678998765. Кажется, в этом юзернейме даже есть какая-то издёвка.