?КАК ОПРЕДЕЛИТЬ ТОЧКУ ВХОДА С ПОМОЩЬЮ ИНДИКАТОРА WOODIES CCI

◼CCI - это осциллятор, который был разработан Дональдом Ламбертом в 1980-х годах с прицелом на товарный рынок. Сегодня он используется при торговле всеми активами, включая валюты, сырьевые товары, акции и биржевые фонды (ETF), среди прочего.

CCI рассчитывается по формуле, приведенной ниже:

CCI = (Типичная цена – 20-периодная SMA TP) / (0,015 x Среднее отклонение)

В этом случае типичная цена рассчитывается путем нахождения среднего значения максимальной, минимальной и цены закрытия. При применении CCI измеряет текущую цену актива относительно средней цены за данный период времени.

?Woodies CCI - это модификация индикатора. Он состоит из нескольких ключевых частей, в том числе:

CCI turbo – Эта линия используется для определения тренда и определения зон входа в цену. По словам Кена Вуда, настройка для него должна быть установлена на 14. На приведенной ниже диаграмме это показано зеленым цветом.

Trend CCI – это индикатор CCI. Идеальный период для него - 14.

Нулевая линия – эта линия является основным уровнем поддержки и сопротивления и показана черным цветом.

+ и – 100 – эти две цены являются скользящими средними в наименьшем квадрате.

Существуют и другие части индикатора Woodies CCI, известные как sidewinder и chop zone. Индикатор Sidewinder, который строится на уровнях +200 и -200, учитывает соотношение между EMA и SMA цены.

?В большинстве случаев, когда индикатор астановится зеленым, цена актива обычно находится в тренде. Когда он становится желтым, это означает, что тренд начинается. Наконец, когда он окрашен в красный цвет, это показывает, что тренда нет.

☑Как использовать индикатор Woodies CCI

Как и большинство осцилляторов, индекс CCI Woodies используется для определения позиций перепроданности и перекупленности в сделке. Когда цена перепродана, это обычно сигнал к лонгу, а когда она перекуплена, это обычно сигнал к шорту.

1⃣Первый шаг к использованию Woodies CCI заключается в том, чтобы проверить, находится ли актив в узком диапазоне или находится в тренде. Как и все осцилляторы, его, как правило, практически невозможно использовать на колеблющемся рынке.

2⃣Во-вторых, если цена находится в тренде, вам следует сосредоточиться на центральной линии. Бычий тренд подтверждается, когда линия CCI и гистограммы перемещаются выше нейтральной линии. Аналогично, сигнал на шорт появляется, когда CCI и гистограмма находятся ниже нейтральной линии.

3⃣Другой подход при использовании CCI Woodies заключается в сочетании его с другими показателями. В идеале, одними из лучших индикаторов для сочетания с ним являются трендовые индикаторы, такие как скользящие средние, средний индекс направленности и полосы Боллинджера, среди прочих.

Другие записи сообщества

ПОЧЕМУ НЕ СТОИТ ИСПОЛЬЗОВАТЬ ФУНДАМЕНТАЛЬНЫЙ АНАЛИЗ В ДЕЙ-ТРЕЙДИНГЕ

?Иногда технический анализ можно использовать и в средне- и долгосрочных торговых стратегиях, но лучше всего сочетать его с фундаментальным анализом. К сожалению, к фундаментальному анализу это условие не относится, поскольку фундаментальный анализ не может быть использован в краткосрочных торговых стратегиях, таких как дневная торговля. Почему?

?Он не имеет отношения к краткосрочной торговле

Фундаментальный анализ использует больший объем данных и более длительный период анализа, поэтому позволяет получить достаточно целостное представление о будущем актива. Это особенно полезно для долгосрочных трейдеров, поскольку позволяет определить, стоит ли инвестировать в данный актив в долгосрочной перспективе или нет.

✖В то же время для дневных трейдеров такая информация практически не имеет ценности. В дей-трейдинге такие фундаментальные аспекты, как ВВП или инфляция, не имеют большого значения, поскольку не оказывают прямого влияния на краткосрочное движение цен.

?Он может отвлекать

Фундаментальные аспекты не имеют отношения к краткосрочным движениям цен. Поэтому, если вы будете учитывать их в своем анализе, то в итоге можете сфокусироваться не на той стороне рынка. Помните, что единственная информация, которая имеет значение для дневной торговли, - это график цены актива. Таким образом, необходимо обращать внимание на фактические действия цены и на основании этого делать выводы.

?Он дает меньше возможностей для торговли

Существует не так много фундаментальных данных, которые можно анализировать ежедневно. Например, если посмотреть на календарь, то некоторые экономические показатели выходят каждый месяц или даже квартал. Такая информация может быть полезна для прогнозирования того, где будет находиться цена в ближайшие 5 или 10 лет, но она не скажет вам, как изменится цена на следующий день.

?Реакция рынка не всегда предсказуема

Некоторые трейдеры считают, что знание фундаментальных показателей необходимо для того, чтобы предсказать реакцию рынка на те или иные объявления или новости. Однако это не всегда так, поскольку зачастую реакция рынка может быть самой непредсказуемой или полностью противоположной той, которую обычно ожидают люди.

??Например, посмотрев на индекс деловой активности в производственном секторе, который оказался лучше ожиданий, вы решили купить доллар США в надежде на то, что его цена резко возрастет из-за оптимистичного прогноза развития экономики. Но оказывается, что цена падает ниже, чем раньше, потому что люди сосредоточились на более серьезном фундаментальном катализаторе. Вот почему дневным трейдерам опасно думать, что они могут предсказать поведение рынка на основе фундаментальной информации.

❓Должны ли дей-трейдеры полностью игнорировать фундаментальные аспекты?

Скорее нет, поскольку существует определенное время или условия, когда фундаментальные данные могут быть полезны для дневных трейдеров. Хотя дневной трейдинг не требует от вас быть в курсе всех новостей, связанных с активом, важно знать, когда выходят экономические отчеты, имеющие большое значение.

?Сами цифры в отчетах не имеют большого значения, но необходимо понимать, что эти фундаментальные новости могут вызвать сильную волатильность. Поэтому нужно быть готовым к таким колебаниям и соответствующим образом корректировать свои сделки.

ИНДИКАТОР "КОНВЕРТЫ СКОЛЬЗЯЩЕЙ СРЕДНЕЙ"

?Как следует из названия, это индикатор, производный от скользящих средних, одного из наиболее распространенных типов индикаторов на рынке. В то же время, из-за двух выведенных линий, индикатор основан на канале или осцилляторе. Эти индикаторы обычно разрабатываются таким образом, чтобы охватывать ценовое действие.

☑При применении конверты могут помочь выявить развороты или даже уровни перекупленности и перепроданности.

?Вы должны следить за тем, когда цена движется ниже или выше любой из линий. Любое движение выше верхней линии обычно является показателем силы. Аналогичным образом, любое движение ниже нижней линии также является признаком силы.

?Огибающие рассчитываются путем предварительного получения скользящих средних. После этого вы устанавливаете определенный процент ниже и выше скользящих средних.

?Следовательно, вам нужно сначала решить, какой тип скользящей средней использовать. Рекомендуется использовать экспоненциальную скользящую среднюю.

?После вычисления среднего значения вам следует присвоить процент. Наиболее распространенный процент составляет 25%.

Верхняя граница: 14-дневная EMA + (14-дневная EMA x 0,025)

Нижняя граница: 14-дневная ЕМА – (14-дневная ЕМА х 0,025)

❓Как использовать конверты скользящей средней

◼Это относительно просто. Во-первых, вы должны выбрать график, который имеет тренд в любом направлении. Вы не должны использовать его, когда цена актива движется в боковом направлении.

◼Далее вам следует ввести скользящей, который вы хотите использовать. Период по умолчанию на большинстве платформ обычно составляет 14. Вы также должны ввести отклонение, которое вы хотите использовать. Значение по умолчанию на большинстве платформ обычно составляет 10%.

☑Есть трейдеры, которые используют конверты для определения уровней перекупленности и перепроданности. Однако это может быть непросто, поскольку цена может оставаться на уровнях “перекупленности” и “перепроданности” в течение длительного периода времени. Таким образом, сложно открывать короткие позиции, когда цена тестирует нижнюю линию, и наоборот.

?Стратегии дей-трейдинга с использованием конвертов

?Следование тренду

Это торговая стратегия, которая предполагает изучение существующего тренда и следование ему. Идея заключается в том, что цена будет продолжать двигаться в этом тренде до тех пор, пока не произойдет что-то важное.

Например, при восходящем тренде актив будет оставаться в восходящем тренде до тех пор, пока он находится между верхней и средней линиями конвертов.

Аналогично, при нисходящем тренде он будет продолжаться в этом направлении до тех пор, пока находится между нижней и средней линиями.

?Развороты

Другая стратегия заключается в использовании конвертов для поиска разворотов. Последователи тренда часто чувствуют себя более комфортно при таком подходе. Идея состоит в том, чтобы открывать шорт по активу, когда цена опускается ниже средней линии индикатора конвертов.

Для последователей тренда точкой выхода обычно является движение актива ниже средней линии.

?Уровни перекупленности и перепроданности

Индикатор конверты не является осциллятором, а это означает, что его немного сложно использовать для определения уровней перекупленности и перепроданности. Тем не менее, можно. Но для этого рекомендуется комбинировать его с другими индикаторами, такими как индекс относительной силы и индекс товарного канала. Вы можете определить уровень перекупленности, когда индикатор начинает отклоняться от цены, когда она находится в восходящем тренде, и наоборот.

3 ВАЖНЫХ ФАКТА О ПОПУЛЯРНЫХ СКОЛЬЗЯЩИХ СРЕДНИХ

1. Какие скользящие средние являются наиболее популярными?

?Наиболее часто используемыми скользящими средними являются 50-дневные и 200-дневные скользящие средние. 50-дневная скользящая средняя используется для определения краткосрочных трендов, в то время как 200-дневная скользящая средняя используется для определения долгосрочных трендов. Трейдеры часто используют скользящие средние в сочетании с другими техническими индикаторами для принятия более обоснованных инвестиционных решений.

➡Кроме того, пересечение скользящих средних может указывать на изменение тренда и использоваться в качестве сигнала на покупку или продажу.

Существуют различные типы скользящих средних, такие как простые скользящие средние (SMA) и экспоненциальные скользящие средние (EMA). Основное различие между ними заключается в том, что SMA придает равный вес каждой точке данных, в то время как EMA придает больший вес самым последним точкам данных. Это означает, что EMA будет быстрее реагировать на недавние изменения цен. Выбор того, какой тип скользящей средней использовать, будет зависеть от индивидуальных предпочтений трейдера и торговой стратегии.

?Трейдеры, которые заинтересованы в использовании чисел Фибоначчи в своем анализе, часто заменяют популярные числа скользящей средней числами Фибоначчи.

Стандартные настройки скользящей средней: MA 20 50 100 200

Скользящие средние Фибоначчи: скользящая средняя 21 55 100 200

2. Кто использует популярные скользящие средние?

?Популярные скользящие средние широко используются начинающими трейдерами. Это связано с их способностью помогать определять тренд и выявлять потенциальные точки входа в направлении тренда.

◼Однако они используются не только начинающими трейдерами, но и профессиональными управляющими фондами и инвестиционными банками при анализе рынка. Они используют скользящие средние, чтобы определить, приближается ли рынок к уровням поддержки или сопротивления или он потенциально разворачивается после продолжительного тренда.

3. Как использовать популярные скользящие средние?

↔Одним из наиболее популярных способов использования скользящих средних является поиск пересечения скользящих средних. Пересечение скользящей средней - это сигнал, который возникает, когда краткосрочная или более быстрая скользящая средняя пересекается снизу или сверху долгосрочной скользящей средней.

➡Наиболее известной системой пересечения скользящих средних является та, которая использует 50-дневные (51) и 200-дневные скользящие средние. Эта система широко известна как "Золотой крест" и "Крест смерти".

?Золотой крест: Это происходит, когда 50-дневная скользящая средняя пересекается снизу вверх 200-дневную скользящую среднюю. Это считается бычьим пересечением и указывает на то, что рынок вступает в восходящий тренд.

Крест смерти (на скрине): это происходит, когда 50-дневная скользящая средняя пересекается сверху вниз 200-дневную скользящую среднюю. Это считается медвежьим разворотом и указывает на то, что рынок вступает в нисходящий тренд.

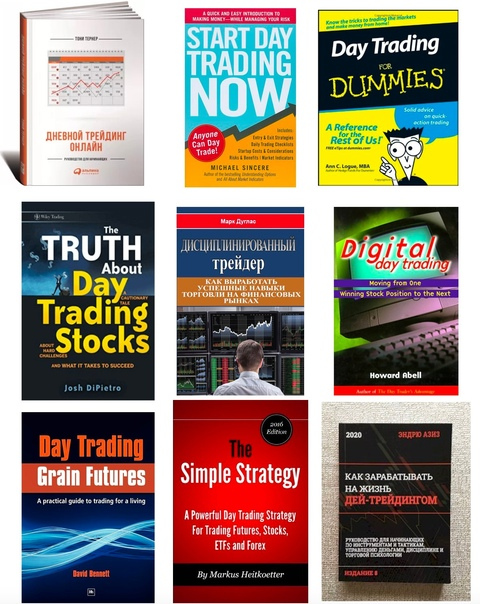

КАКИЕ КНИГИ ПО ДЕЙТРЕЙДИНГУ ЯВЛЯЮТСЯ ЛУЧШИМИ ЗА ВСЕ ВРЕМЯ?

1. Руководство для начинающих по дневной торговле онлайн от Тони Тернер

?Эта книга была написана Тони Тернер, трейдером, а также педагогом. Книга может дать вам рекомендации по дневной торговле и помочь вам быть в курсе событий в отрасли. Книга также дает вам подробный обзор управления рисками, а также технического анализа и торгового плана.

?Тернер проделал огромную работу, чтобы заинтересовать читателей простыми для понимания замечаниями, а также помочь им в обучении с помощью викторин и контрольных списков. Эта книга также помогает читателям научиться различать краткосрочную и долгосрочную торговлю, а также преимущества, риски и концепции, на которых вам нужно сосредоточиться.

2. Начните дневную торговлю прямо сейчас от Майкла Синсере

?Это одна из лучших книг по дейтрейдингу, если вы хотите узнать об управлении рисками и одновременно получать прибыль. Поскольку в книге также содержатся интервью с опытными трейдерами, вы можете извлечь ценные уроки, которые помогут вам избежать любых неудач, через которые они прошли.

Эта книга также посвящена техническому анализу, индикаторам, графикам и паттернам, в дополнение к урокам управления капиталом, которые помогут вам контролировать свои средства при торговле

3. Дейтрейдинг для чайников от Энн Си Лог

?Хотя эта книга написана не трейдером, она по-прежнему охватывает все необходимые темы о дневной торговле. Это само по себе делает "Дейтрейдинг для чайников" одной из лучших книг по дейтрейдингу для начинающих. В ней содержится вся информация по данному вопросу, сопровождаемая простыми объяснениями, которые не доставят вам головной боли. В ней не слишком много подробностей, но все равно это отличное чтение.

4. Правда о дневной торговле акциями от Джоша Дипьетро

?Джош Дипьетро позаботился о том, чтобы этой книге было легко следовать даже неопытным дневным трейдерам. Он хочет убедиться, что вы понимаете, что дейтрейдинг - это не схема быстрого обогащения. Он хочет, чтобы все понимали опасность и то, как с ней справиться. Короче говоря, из этой книги вы можете извлечь множество важных уроков.

5. Дисциплинированный трейдер Марка Дугласа

?Технический анализ и стратегии - не единственный важный аспект дневной торговли; вы также должны поддерживать свою торговую психологию. Эта книга посвящена психологии, лежащей в основе успешной торговли, и обсуждает причины, по которым большинство трейдеров не могут постоянно сохранять и приумножать свой капитал. В ней также говорится об ограниченных установках мышления, которые сдерживают людей, и о том, как от них избавиться

6. Цифровая дневная торговля от Говарда Абелла

?Эта книга была опубликована в 1999 году и в то время пользовалась большой популярностью среди трейдеров. Она не потеряла своей актуальности, несмотря на все изменения в отрасли на протяжении долгого времени. Эта книга по праву заслужила свое место среди лучших книг по дневной торговле благодаря содержащейся в ней полезной информации. В некоторых главах вы можете прочитать интервью с успешными дневными трейдерами, которые помогут вам лучше понять их мыслительный процесс

7. Дневная торговля фьючерсами на зерно: Практическое руководство по зарабатыванию на жизнь трейдингом Дэвида Беннета

?Хотя в основном все торгуют на Форекс и фондовом рынке, дневная торговля может осуществляться и на фьючерсном рынке. В этой книге представлены некоторые из лучших практических советов о том, как эффективно торговать фьючерсами, да.тся четкие стратегии для применения в любое время, а также избавляет от необходимости полагаться на технические и сложные индикаторы. Хотя речь идет в основном о торговле сырьем, стратегии могут быть применены к любому внутридневному рынку

8. Простая стратегия: Мощная стратегия дневной торговли фьючерсами, акциями, ETF и Forex от Маркуса Хайткоеттера

9. Как зарабатывать на жизнь дневной торговлей Эндрю Азиза

10. Все о дейтрейдинге от Джейка Бернстайна

КАК ТОРГОВАТЬ ИСПОЛЬЗУЯ ПОЛОСЫ БОЛЛИНДЖЕРА: ЛУЧШИЕ СТРАТЕГИИ

➡Этот инструмент был разработан Джоном Боллинджером в 80-х годах. Сегодня полосы Боллинджера стали одними из наиболее распространенных показателей в отрасли. Трейдеры используют их для определения тренда, проверяя позиции перекупленности и перепроданности.

?Концепция полос Боллинджера основана на стандартном отклонении, которое представляет собой статистический расчет или единицу измерения, измеряющую характер разброса любых данных. Он включает в себя около 68% всех точек данных для нормального распределения. Два стандартных отклонения включают примерно 95% всех точек данных.

☑СТРАТЕГИИ:

1⃣Волатильность и развороты при использовании Полос Боллинджера

◼Волатильность - это степень, в которой цена товара меняется с течением времени. Кроме того, волатильность резко возрастает, когда приближается разворот. Полосы Боллинджера показывают высокую волатильность по ширине полос.

?Когда полосы очень широкие, это означает, что волатильность высока, а когда полосы очень узкие, это показатель низкой волатильности.

?Когда рыночная цена актива выходит за пределы диапазонов, возникает сценарий "прорыва диапазонов". Этот сценарий происходит в периоды крайней волатильности.

2⃣Использование полос Боллинджера для выявления прорывов (на скрине)

◼Прорыв - это период, когда цена актива внезапно движется в любом направлении после периода консолидации.

В идеале вы можете предсказать, когда произойдет прорыв, посмотрев на формирование полос Боллинджера. Когда полосы сжимаются, это часто является признаком того, что произойдет прорыв.

?Тем не менее, самой большой проблемой является определение направления прорыва. Чтобы сделать это, рекомендуется использовать другие инструменты или стратегии для прогнозирования направления. Например, если сжатие полос Боллинджера происходит в период, когда появляется бычий вымпел или флаг, это может быть сигналом о бычьем прорыве.

3⃣Использование Полос Боллинджера в следовании за трендом

◼Это стратегия, которая предполагает покупку, когда покупают другие трейдеры, и продажу, когда продают другие (по сути, вы будете следовать за толпой).

?Чтобы следовать тренду, трейдеры смотрят на две линии: среднюю и верхнюю во время восходящего тренда и среднюю и нижнюю во время нисходящего тренда. Идея заключается в том, что во время восходящего тренда цена будет двигаться вместе с полосами Боллинджера. Так, Медвежий сигнал появляется, когда цена опускается ниже средней линии полос.

??ИНГЕБОРГ МООТЦ: ИСТОРИЯ ОДНОЙ ПОЖИЛОГО ТРЕЙДЕРШИ, КОТОРОЙ УДАЛОСЬ СТАТЬ МИЛЛИОНЕРОМ

??Героиня этой истории родилась в 1922 году в маленьком городке Гиссен, Германия. Большую часть своей жизни она прожила в нищете. В детстве она страдала от многочисленных лишений, поскольку жила в многодетной семье.

?Потом она вышла замуж за очень бережливого человека со средним достатком, который строго-настрого запретил ей работать. Он считал, что фрау Моотц слишком глупа, чтобы работать, и постоянно напоминал ей об этом.

?Однажды она сказала ему: “Если ты не позволишь мне пойти на работу, я начну торговать на фондовом рынке”, но он остался непреклонен и глух к ее требованиям. Ингеборг была женщиной с поистине ангельским терпением; она не могла противостоять своему мужу и терпела его бережливый и скупой характер до самого конца его жизни.

После кончины своего мужа Ингеборг оказалась в довольно сложном финансовом положении с нищенской, действительно крошечной пенсией, на которую можно было жить. Разбирая бумаги своего мужа, она обнаружила 1000 акций концерна VEBA, где он проработал всю жизнь. Судьбоносное решение не заставило себя долго ждать. Что еще она могла сделать? Ее ожидала либо нищенская старость, либо новая профессия биржевого трейдера. Без всяких колебаний она решила попытать счастья на фондовом рынке. И это было поистине судьбоносное решение. Ингеборг нашла свое призвание в возрасте 83 лет – она стала очень талантливым трейдером и инвестором.

За первые 8 лет торговли эта энергичная пожилая женщина заработала более 500 000 евро.

?Она даже написала книгу, в которой поделилась подробным описанием своей торговой техники и другими полезными материалами. Сначала редакция не хотела публиковать книгу, посчитав ее любительскими каракулями. Но упрямая Ингеборга отказалась с этим мириться и выложила материалы своего курса в Интернет. В результате публикация взорвала Интернет и стала массовой. Если вам интересно, найдите “Борсенкрими” или “Детектив фондового рынка”.

Ингеборга никогда не вкладывает свои деньги в инвестиционные фонды или в банковские сберегательные программы, она просто покупает и продает акции.

На самом деле, ее стратегия проста, как яйцо

◼Фрау Моотц в основном покупает ценные бумаги, которые формируют фондовые индексы DAX-30 (Deutscher Aktienindex) или M-DAX (Mid Cap Dax). Затем она выбирает корпорации, основанные более века назад. Из них она выделяет те, которые открыли новые дочерние компании. Далее старушка выбирает те компании, которые недавно открыли новые филиалы.

?Всю необходимую информацию она получает из утренних газет. Ингеборга читает сводку фондового рынка и обращает свое внимание на три основные цифры:

- Текущая цена акций эмитента;

- Самая низкая цена за последние 12 месяцев;

- Максимальная цена за этот период.

Если цена акции очень низкая, весьма вероятно, что компания столкнется с проблемами. Но в то же время компания с более чем столетней историей, скорее всего, справится с финансовым кризисом, а это значит, что акции компании снова пойдут вверх. Чтобы не покупать акции компании, которые все еще могут упасть, Фрау проверяет цены на акции за последние пять лет. Наконец, она вычитает минимальную стоимость из максимальной, чтобы рассчитать ожидаемую прибыль на следующий год. Сузив круг организаций, она проверяет цены на акции и покупает самую дешевую.

?История ее финансового успеха впечатляет. Этой талантливой женщине удалось увеличить свой начальный капитал (ту небольшую сумму денег, которую она унаследовала от своего мужа) по меньшей мере до двух миллионов евро без какого-либо финансового образования, знаний о финансовых рынках с местной газетой в руках и уникальной интуицией дальновидной, настоящей фрау. Эта история - не вымысел; это реальная история успеха одной очень талантливой пожилой женщины, которая добилась успеха в торговле на фондовом рынке.

?УРОКИ ТРЕЙДИНГА, КОТОРЫЕ ВЫ МОЖЕТЕ ИЗВЛЕЧЬ ИЗ ЦИТАТ ДЖОРДЖА СОРОСА

?"Я богат только потому, что знаю, когда я неправ".

?Это означает, что человек может выжить на рынке, только признавая свои ошибки. Сорос признает, что он добился финансового успеха не только потому, что последовательно принимает правильные инвестиционные решения, но скорее потому, что он осознает и признает свою неправоту.

✔Он также рассматривает ошибки как ценный опыт. Понимая и анализируя свои ошибки, он может усовершенствовать свои инвестиционные стратегии и процесс принятия решений, которые приведут к его долгосрочному успеху как инвестора.

?"Дело не в том, правы вы или нет, а в том, сколько денег вы зарабатываете, когда вы правы, и сколько вы теряете, когда ошибаетесь".

?В статье "...сколько денег вы зарабатываете, когда оказываетесь правы" Сорос подчеркивает, что ключевым аспектом является способность извлекать выгоду из правильных прогнозов. Когда инвестор или трейдер делает точный рыночный прогноз, крайне важно воспользоваться этой возможностью и получить значительную прибыль. Это включает в себя эффективное определение размера позиции, своевременное совершение сделок и максимизацию прибыли при благоприятных рыночных условиях.

?И "...сколько вы теряете, когда ошибаетесь", не менее важна способность управлять потерями, когда прогнозы идут наперекосяк. Контроль снижения рисков с помощью таких методов, как установка стоп-лоссов, диверсификация и дисциплинированное управление рисками, помогает предотвратить значительные убытки, которые могут снизить общую доходность инвестиций.

?"Нет ничего постыдного в том, чтобы быть неправым, стыд есть только в том, что мы не в состоянии исправить свои ошибки".

?Это означает, что всегда есть место для аналитических ошибок и неверных прогнозов.

?Вместо того чтобы зацикливаться на стыде за свою неправоту, он подчеркивает важность принятия ответственности за наши ошибки и принятия мер по их исправлению. Это требует готовности признавать, когда мы неправы, и стремления извлекать уроки из наших неудач.

?"Если инвестирование - это развлечение, если вам весело, вы, вероятно, не зарабатываете никаких денег. Хорошее инвестирование - это скучно".

?Инвестирование должно основываться на тщательном анализе, исследованиях и сосредоточении внимания на долгосрочных целях, а не на сиюминутном волнении или эмоциях.

✖Инвестирование, основанное на эмоциях или стремлении к постоянному возбуждению, может привести к импульсивным решениям, погоне за спекулятивными тенденциями и чрезмерному риску. Такой трейдер также будет склонен к переторговке.

➡Скучное инвестирование подразумевает использование хорошо диверсифицированного портфеля, отказ от импульсивной торговли и сосредоточение на долгосрочных целях.

?"Чем хуже становится ситуация, тем меньше требуется усилий, чтобы ее изменить, тем больше выгод".

?По словам Сороса, на поведение рынка влияют не только внешние факторы, но и восприятие участников, предубеждения и реакции на эти факторы.

?По мере ухудшения ситуации и преобладания негатива, участники могут становиться все более пессимистичными и действовать соответствующим образом, что приведет к дальнейшему снижению цен.

☑Однако Сорос предполагает, что эта негативная спираль может достичь точки, когда даже небольшое позитивное развитие событий, изменение восприятия или сдвиг в настроениях рынка могут спровоцировать разворот.

?"Финансовые рынки, как правило, непредсказуемы. Так что у каждого в голове должны быть разные сценарии… Идея о том, что вы действительно можете предсказать, что произойдет, противоречит моему взгляду на рынок".

◼Участники рынка состоят из разных сторон, умов и целей, поэтому невозможно гарантировать 100%-ную точность, когда дело доходит до анализа цен.

?Вместо того чтобы полагаться на какой-то один прогноз, Сорос выступает за гибкий подход, учитывающий целый ряд потенциальных результатов.

?ЧТО ТАКОЕ РОТАЦИЯ ОТРАСЛЕЙ?

?Ротация секторов - это процесс, при котором инвесторы переходят из одного сектора в другой в связи с изменением конъюнктуры рынка или другими темами. Например, если инвесторы ожидают, что процентные ставки вырастут, они могли бы перевести свои активы из рискованных в более безопасные.

?Ротация сектора может происходить в одном классе активов или в нескольких из них. Например, инвесторы могут переходить от разных типов акций друг к другу. В качестве альтернативы они могут перейти из такого класса активов, как облигации, в акции в зависимости от рыночных условий.

☑Причины ротации секторов

◼Федеральная резервная система

Как вы уже знаете, ФРС наделена полномочиями определять денежно-кредитную политику США. Это означает, что банк может повысить процентные ставки, чтобы предотвратить перегрев рынка. Это также может привести к снижению процентных ставок, когда экономика переживает сложный период.

?Поэтому, когда инвесторы верят, что ФРС начнет повышать процентные ставки, они начинают вкладывать свой капитал в компании, которые преуспеют при повышении ставок. Например, такие компании, как банки и страховые фирмы, преуспевают в период высоких ставок.

➡С другой стороны, когда ФРС начинает снижать ставки, это обычно приносит пользу компаниям с высоким уровнем риска, которые покупаются в основном из-за их соотношения цены и объема продаж. В основном это быстрорастущие технологические компании.

◼Экономический цикл

Экономика проходит через циклы. Временами они, как правило, наблюдают сильный рост, в то время как в других случаях они наблюдают циклы замедления. Инвесторы размещают свой капитал в различных активах в зависимости от стадии, на которой находится экономический цикл.

⬆Например, в период уверенного экономического роста инвесторы обычно вкладывают большую часть своих денег в акции растущих компаний. Например, после финансового кризиса 2008 года такие технологические компании, как Apple $AAPL и Microsoft $MSFT, зафиксировали значительный рост акций.

◼Сырьевые циклы

?Ротация сектора также может произойти из-за сырьевого рынка. Например, в период высоких цен на энергоносители инвесторы, как правило, переходят из отраслей, потребляющих энергию, в компании-производители.

?Хорошим примером могут служить акции, ориентированные на энергетику и транспорт. В начале 2022 года цены на сырую нефть подскочили до самого высокого уровня более чем за 7 лет. В то время авиационная промышленность еще не полностью оправилась от пандемии. Таким образом, в то время как акции энергетических компаний показали хорошие результаты, акции транспортной отрасли показали низкие показатели.

◼Отчеты

?Еще одной причиной ротации секторов является сезон отчетов. Сезон обычно начинается, когда крупные банки, такие как JPMorgan $JPM и Goldman Sachs $GS, публикуют свои результаты.

В зависимости от того, как выходят отчеты, может произойти ротация сектора. Например, если финансовые показатели демонстрируют более быстрый рост, чем потребительские товары, инвесторы могут направить свои ресурсы в быстрорастущее финансовое подразделение.

◼География

?Конечная причина ротации секторов носит географический характер. Иногда акции, имеющие определенную привязку к географическому местоположению, могут демонстрировать более низкие показатели, чем акции, имеющие привязку к другим местам.

??Например, ETF iShares China резко сократился в 2021 году, поскольку китайское правительство усилило свои репрессии в отношении технологических компаний.

Концепция ротации секторов обычно более важна для долгосрочных инвесторов, чем для дневных трейдеров. Это потому, что такие ротации обычно происходят в течение длительного периода времени.

??ИСПОЛЬЗОВАНИЕ ДЛИННОНОГИХ ДОДЖИ В ТОРГОВЛЕ. ЧЕМ ОНИ ОТЛИЧАЮТСЯ?

?Доджи - популярный разворотный паттерн, используемый трейдерами и инвесторами для прогнозирования будущей цены актива. Доджи уникален тем, что он просто означает, что цена открылась и закрылась по одной и той же цене.

◼На рынке существует несколько типов паттерна Доджи. Во-первых, есть стандартный доджи, который обычно выглядит как знак плюс. Это маленький доджи, у которого маленькие тени и очень маленькое тело.

◼Во-вторых, есть доджи "стрекоза", у которого плоская вершина и длинная нижняя тень. Противоположностью доджи со стрекозой является доджи "надгробие" у которого длинная верхняя тень и плоское дно.

◼Другой менее популярный паттерн доджи известен как доджи четырех цен. Это просто горизонтальная линия без верхних и нижних теней.

?В центре внимания этой статьи - длинноногий доджи, который похож на крест тем, что у него маленькое тело и длинные верхняя и нижняя тени. Ценовое действие подразумевает, что цена открылась, затем резко выросла, а затем резко опустилась ниже цены открытия, а затем закрылась по своей цене открытия.

↔Таким образом, длинноногий доджи подразумевает наличие общей нерешительности среди участников рынка.

?Как торговать длинноногим доджи (+ пример)

?Торговать длинноногим доджи немного сложно, потому что он не дает определенного сигнала на рынке. Тем не менее, есть несколько стратегий, которые вы можете использовать для торговли по этому паттерну.

☑Один из лучших способов - использовать отложенные ордера, когда вы открываете сделки buy-stop и sell-stop, а затем защищаете их необходимыми стопами.

Хороший пример показан на диаграмме ниже. Как вы можете видеть, цена Биткоина сформировала длинноногий доджи, верхняя и нижняя стороны которого были на уровне $ 45 650 и $43 193 соответственно.

Следовательно, в данном случае вы могли бы разместить buy-stop на уровне 45 650 долларов, а затем защитить его стоп-лоссом и тейк-профитом.

В то же время вы могли бы установить стоп-лосс на продажу на уровне 43 193 долларов и добавить тейк-профит и стоп-лосс. Следовательно, в данном случае вы заработаете независимо от того, в каком направлении пойдет цена.

?5 ВАЖНЫХ УРОКОВ ОТ МИЛЛИАРДЕРА КЕННЕТА ГРИФФИНА

Кен - один из ведущих мировых менеджеров хедж-фондов. Он является основателем и главным инвестиционным директором Citadel, активы которой составляют более 35 миллиардов долларов. За последние несколько лет он был признан одним из лучших исполнителей в индустрии хедж-фондов.

➡Вот ряд ключевых уроков, которые трейдеры могут извлечь из опыта этого легендарного инвестора.

?Начинайте как можно раньше

Кеннет Гриффин основал свою инвестиционную фирму, когда был студентом колледжа в 1987 году. Будучи студентом, Кеннет был заинтригован миром финансов и многочисленными возможностями, которые там существовали, поэтому он решил вступить в него, хотя для начала у него было мало капитала.

?В общежитии своего колледжа он установил спутниковую антенну, которая передавала ему финансовые котировки. Сегодня вам не нужно делать все это: если у вас есть компьютер и подключение к Интернету, вы можете получить доступ ко всем необходимым вам финансовым данным. После установки спутника он пошел дальше и начал вкладывать те небольшие средства, которые у него были. По мере того как он увеличивал свои денежные средства, он обращался к другим инвесторам, которые вкладывали в него деньги.

?Урок здесь заключается в том, чтобы начинать как можно раньше, если вы мечтаете добиться успеха на финансовом рынке. Даже если у вас есть всего 1000 долларов, вы можете начать прямо сейчас. По мере роста вашей репутации вы будете привлекать все больше денег.

?Потери неизбежны

⬇Все инвесторы несли свои убытки в прошлом. Во время финансового краха 2008 года фонд Кеннета Гриффина потерял значительную сумму денег. На самом деле Кеннет Гриффин заявил в интервью, что он терял сотни миллионов долларов каждый день в какой-то период.

?Как трейдер, вы должны понимать, что не все сделки принесут вам деньги. То, как вы приспосабливаетесь к потерям, - вот что действительно важно.

?Адаптируйтесь к изменениям

?На любом карьерном пути, по которому вы идете, перемены неизбежны. Если вы решите заняться трейдингом или инвестициями, вы обнаружите, что отрасль очень ориентирована на перемены.

Например, торговля в 80-е годы сильно отличается от торговли в наши дни.

?Команда

◼Как трейдер, вы можете решить сделать все это самостоятельно или создать команду. Каждая из этих стратегий имеет свои преимущества и недостатки.

?Что касается Кеннета Гриффина, то он много вложил в то, чтобы у него была лучшая команда. Он очень хорошо платит своим трейдерам. Кроме того, Citadel была признана одним из лучших мест для работы в Америке.

?Если вы решите создать команду для торговли, вам всегда следует выбирать лучших людей. У этих людей должен быть отличный послужной список.

?Разнообразие

➡Еще один важный урок касается необходимости диверсифицировать свой доход. Кен начал свою карьеру в качестве менеджера хедж-фонда. Он продолжает управлять своими деньгами, а активы его фонда под управлением составляют более 50 миллиардов долларов (aum). В то же время он диверсифицировал свой бизнес, включив в него Citadel Securities, которая является крупнейшим маркетмейкером в США. Как маркет-мейкер, компания совершает большинство сделок, которые осуществляются на ежедневной основе.

?Поэтому, как трейдер, вы всегда должны работать над тем, чтобы у вас был диверсифицированный источник дохода. Например, у вас может быть два отдельных счета, один из которых предназначен для торговли, а другой - для инвестирования.